-

September 22 , 2021

-

6 min read

¿Cómo se amortiza un préstamo?

Cuando estás pidiendo un préstamo, sobretodo si es una urgencia, te haces muy pocas preguntas alrededor de este, ya que lo que más te interesa es salir del apuro. Sin embargo, es importante saber cuándo lo vas a pagar y cuánto te va a costar. Este coste se forma de los intereses que se aplican al préstamo y comisiones que te cobren. Los intereses se calculan en base al dinero prestado en función del tiempo o periodo que dure el préstamo.

Por muy apurado que estés por conseguir un préstamo, SIEMPRE debes conocer todo con respecto a él, como la tasa que te están aplicando, el coste total del préstamo, las condiciones que rigen al préstamo, esto es, ¿qué pasa si te retrasas en el pago del préstamo. ¿Qué pasa si decides cancelar el préstamo de forma anticipada? ¿Qué pasa si estás en posibilidades de pagar un poco más de lo que te exige la cuota de pago, ya sea mensual, quincenal o anual. Recuerda que lo que dejas de preguntar o de leer en las letras pequeñas, es lo que te puede causar dolores de cabeza más adelante.

Una de las cosas que debes conocer cuando pides un préstamo, es su amortización.

¿Qué es la amortización de un préstamo?

Comencemos por el principio. Un préstamo es un contrato por el cual el prestamista (una institución financiera, una caja de ahorros o un prestamista) le entrega dinero al prestatario (o sea tú). Por su parte, el prestatario se compromete a devolver al prestamista todo el dinero prestado más los intereses. Para ello se fijan unas condiciones y un plazo de tiempo específicos.

La amortización de un préstamo es, precisamente, el proceso que sigue el prestatario para devolver al prestamista el préstamo, más los intereses causados por dicho préstamo.

¿Cómo se calcula la amortización de un préstamo?

El caso más simple es el de una amortización con un pago único al término del periodo del préstamo. Este pago único contempla el pago del nominal o capital, más los intereses.

Por ejemplo: imagina que estás interesado en un préstamo de 15.000€ a un plazo de 5 años con una tasa fija del 6,00% anual. La siguiente fórmula te dice cuánto acabarás pagando al final de los cinco años del préstamo:

15.000 x (1,06) 5 = 20.073,33

Al transcurrir los cinco años deberás pagar un total de 20.073,33 €, de los cuales, 15.000€ corresponden al nominal o capital (el préstamo original) y 5.073,33€ (20.073,33 – 15.000) a los intereses. Este sería, en el mejor de los casos, el coste de tu préstamo, pensando en que no pagaste comisiones ni ningún otro concepto adicional.

Este método tiene la ventaja que durante el periodo del préstamo no pagas absolutamente nada, sin embargo tiene la gran desventaja de que al terminar el plazo del préstamo, tienes que pagar en una sola exhibición todo, capital más intereses, lo cual muchas veces podría ser una gran hazaña lograrlo.

Otros métodos de amortización

Existen diferentes métodos de amortización. Ya te presentamos el primero, que consiste de un solo pago de capital más intereses al final del término del préstamo. También, hay otros métodos de amortización, conocidos como el sistema francés de amortización, el sistema alemán y el sistema americano. Cada uno con ventajas y desventajas. De todos estos, el método más utilizado en la práctica por las instituciones financieras es el método de amortización francés.

Método de amortización francés

El método de amortización francés se caracteriza por sus cuotas constantes a lo largo de toda la vida del préstamo. Estas cuotas al principio, incluyen una porción alta de intereses comparada a la porción del capital que incluye, pero al final del periodo del préstamo, se invierten los papeles y se paga una parte mucho menor de intereses que de capital, ya que durante este periodo el capital se fue ‘amortizando’.

La ventaja de este tipo de amortización es que desde un inicio conoces cuánto vas a pagar en cada periodo de tiempo.

Su desventaja es que al inicio del préstamo, el capital no se empieza a amortizar en su mayoría sino hasta los últimos pagos del préstamo.

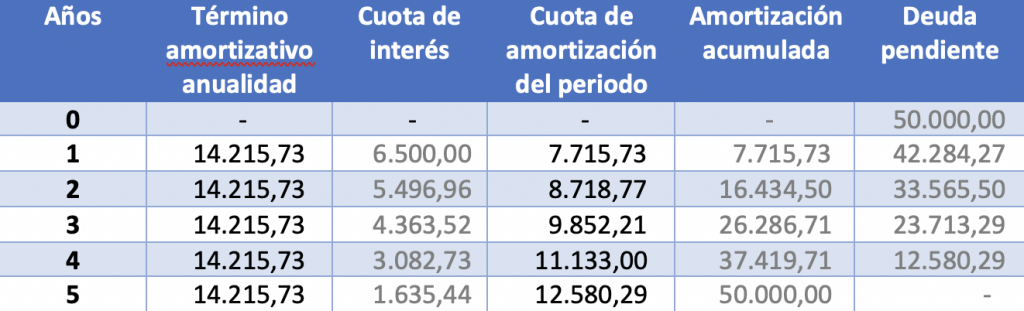

Un ejemplo de esto sería un préstamo de 50.000€ por un plazo de 5 años con una tasa del 13%. Para este préstamo, se establece que el prestatario, o seas tú, debes pagar al prestamista una cuota fija de 14.215,73€ por concepto de cuota anual fija por el tiempo que dure el préstamo.

Para el primer periodo, se tiene una deuda de 50.000€ que al 13% da un monto de 6.500€ de intereses. Como la cuota fija es de 14.215,73€, al restarle los intereses, se está aplicando un monto de 7.715,73€ al capital.

Para el segundo periodo, el monto de la deuda ha disminuido en 7.715,73€, siendo ahora de 42.284,27€. Los intereses que corresponden a este monto serían de 5.496,95€. Como la cuota del periodo de 14.215,73 es fija, el monto que corresponde al pago de capital en este segundo periodo es de 8.718,78€. Si te fijas, para este segundo periodo, el pago de intereses disminuyó debido a la disminución del capital, mientras que el pago al capital aumentó debido que en la cuota del periodo, el monto de los intereses disminuyó.

En el siguiente cuadro de amortización verás cómo se comporta este préstamo durante los 5 años que dura:

En este caso, el coste del préstamo por concepto de intereses es de 21.078,65€, habiendo pagado en total 71.078,65€ incluyendo el nominal.

Método alemán de amortización

El método alemán de amortizaciónse caracteriza por un pago constante del nominal del préstamo, lo que ocasiona que el pago de intereses varíe cada mes, siendo un monto de intereses mayor al principio y uno menor al final del préstamo. Esto quiere decir que las cuotas a pagar irán disminuyendo conforme transcurre el tiempo.

Tiene la ventaja de que todos los años va disminuyendo una parte proporcional del nominal del capital.

La desventaja consiste en que en los primeros periodos de pago, las cuotas a pagar pueden ser demasiado elevadas, tanto que resulte difícil afrontar el pago.

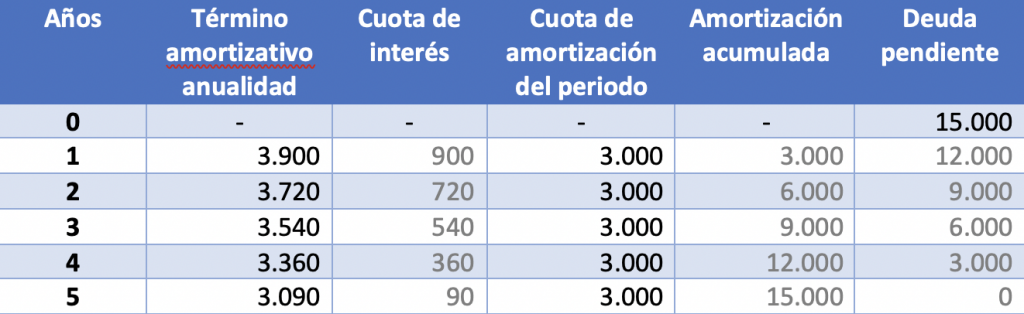

Para entender mejor este método, tomemos este ejemplo. Pensemos en un préstamo de 15.000€ a cinco años con una tasa fija del 6% anual. Los pagos del capital en cada periodo serán 3.000€ (15.000 / 5 años).

Para el primer periodo, los intereses correspondientes al total del préstamo son 900€ y el pago para el primer periodo será de 3.900€, del cual, 3.000€ corresponden al capital y 900€ a los intereses.

Para el segundo periodo, la deuda ya disminuyó a 12.000€, por lo que le corresponden 720€ de intereses. Con esto, el pago de este periodo será de 3.720€, del cual, 3.000€ corresponden al capital y 720€ a los intereses. Y así sucesivamente, como se ilustra en el cuadro de amortización:

En este caso, el coste del préstamo por concepto de intereses es de 2.610€, habiendo pagado en total 17.610€ incluyendo el nominal.

Método de amortización americano

Este método es el más sencillo de los tres, pero es el menos usado. De hecho, es tan simple que en la mayoría de los casos no se necesita de un cuadro de amortización para entender su funcionamiento.

En este método, el deudor únicamente abonará al final de cada periodo los intereses generados, excepto en la última cuota, en la que, además de pagar los intereses, amortizará el nominal del préstamo.

La ventaja de este método, es que las cuotas al inicio son mucho más livianas que las que se afrontarían en el sistema francés o alemán, ya que sólo consideran los intereses.

Su principal desventaja es que no disminuyes nada del nominal hasta el final y en la última cuota tienes que hacer un sobreesfuerzo para amortizar todo el nominal de un solo golpe.

Por ejemplo, si pidiéramos un préstamo de 15.000€ a cinco años al 6% anual, en cada periodo deberíamos pagar 900€ de cuota que corresponden únicamente a los intereses, pero en el quinto periodo, además de pagar esos 900€ de intereses, debemos de pagar también el nominal, resultando un pago de 15.900€, lo cual, es difícil de pagar.

El coste de este préstamo por concepto de intereses después de 5 años es de 4,500€, pagando en total 19.500€ considerando el nominal.