-

February 8 , 2022

-

6 min read

Qué es la amortización de un préstamo

Seguramente has de haber escuchado este término, pero su significado depende del contexto en el que se utilice. En este artículo te vamos a ayudar a comprender en qué consiste la amortización en relación a un préstamo.

La amortización es un proceso que permite distribuir gradualmente los costos de una deuda por medio de pagos periódicos. Estos pagos se utilizarán para pagar los intereses de tu crédito e ir reduciendo el principal.

Un sistema de amortización es realmente un programa de pagos diseñado de forma tal que te permite liquidar un crédito. Cuando pides un préstamo a un banco, es común que te muestren una tabla de amortización al momento de entregar el préstamo. También, cuando compras un auto a crédito, es usual recibir una de estas tablas en donde verás cómo estarás liquidando esa deuda.

¿Qué es una taba de amortización?

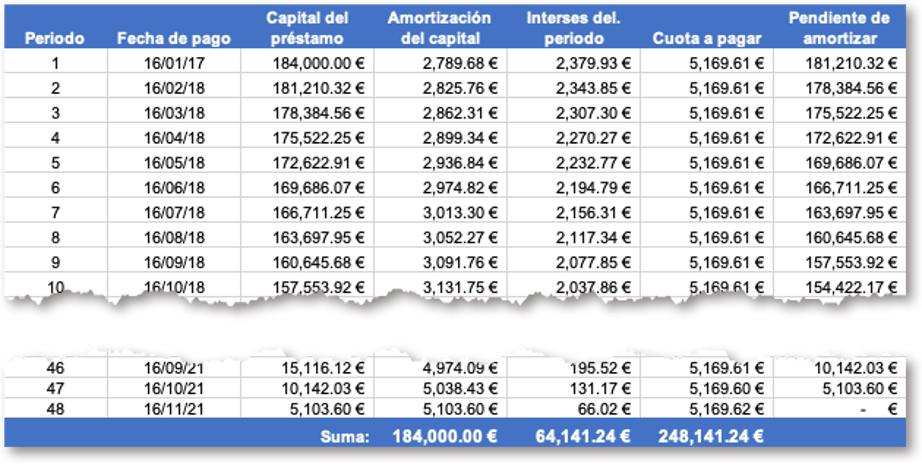

Cuando pides un crédito o un préstamo, la tabla de amortización te muestra cómo se compone el pago a lo largo de toda la vida del préstamo. La tabla de amortización es en si, un calendario de pagos donde en cada fila de la tabla se muestra la información de cada pago.

Una tabla o cuadro de amortización es un resumen de todos los pagos que debe realizar durante toda la vida del préstamo el prestatario, o sea, la persona que está recibiendo el préstamo.

Para cada periodo o fila de la tabla se muestra cuánto se tiene que pagar de intereses, cuánto se le está abonando al principal y cual es la deuda pendiente del periodo. En muchas ocasiones también nos puede indicar la fecha en la que se debe hacer cada pago.

Normalmente, una tabla de amortización tiene al menos las siguientes columnas:

- No. de periodo o pago, que por lo general se muestra en la primera columna.

- Fecha en la que debe hacerse el pago.

- Amortización del capital, la cual consiste en el monto de devolución del préstamo sin incluir intereses, esto es, lo que se abona al capital en cada periodo.

- Intereses del periodo, en donde se muestran los intereses que el prestatario debe pagar al prestamista en cada periodo. Estos intereses se calculan multiplicando el interés pactado por el capital del préstamo pendiente de amortizar a ese periodo. El interés puede ser fijo o variable.

- Cuota a pagar, la cual es la suma de la amortización más los intereses a pagar.

- Capital del préstamo pendiente de amortizar, que es el capital pendiente del periodo anterior menos la amortización del capital en este periodo.

El orden de la lista no tiene que ser estrictamente el descrito, lo importante es tener claros los conceptos. En la siguiente imagen se muestra una tabla o cuadro de amortización para un crédito:

Si la observas con detenimiento, en este ejemplo, al inicio del plazo de amortización los montos de la amortización del capital y los intereses del periodo son algo similares, pero conforme transcurre el tiempo, en cada mensualidad se abona más al principal debido a que como va disminuyendo, los intereses van siendo menores, y como la cuota es fija, se puede destinar más dinero para el pago del capital.

Pero debes tomar en cuenta que no todas las tablas de amortización son iguales a esta ya que depende del tipo de amortización usado. Para este ejemplo se utilizó el método de amortización francés.

Tipos de amortización

Estos son los tipos de amortización más importantes:

- Amortización de capital constante o alemán, en la cual los abonos a capital siempre tienen el mismo importe y los intereses se calculan sobre el capital vigente al inicio del periodo, esto es, de forma anticipada. En este método, la cuota a pagar disminuye con el paso del tiempo ya que los intereses van disminuyendo. A este método de amortización se le conoce también como método progresivo. Una ventaja de este método es que a mitad del plazo, ya habrás logrado saldar el 50% de la deuda.

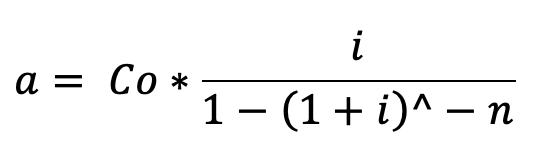

Para calcular una tabla de amortización con el método alemán, primero necesitas determinar el importe fijo de la amortización a través de la siguiente fórmula:

En donde:

a : Cuota fija a pagar

Co : Capital

i : Tasa de interés anual

n : Número de periodos

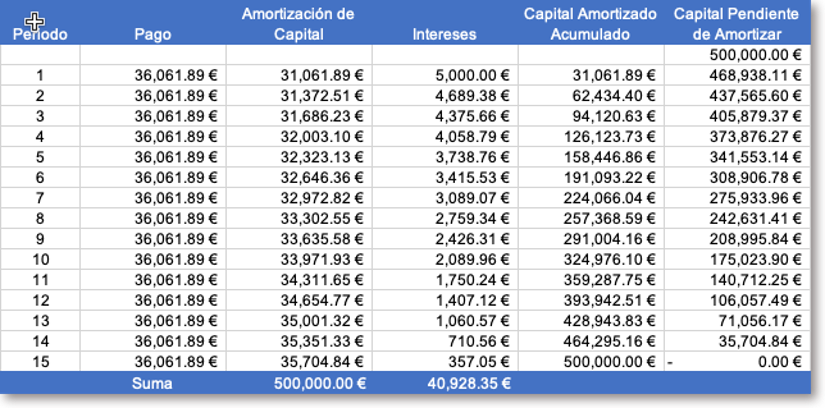

Para un préstamo con las siguientes características:

Capital : 500.000 €

Tasa de interés anual : 12%

No. de periodos : 15 meses

Al aplicar la fórmula anterior obtenemos que la Cuota fija (a) a pagar será la siguiente: 33.061,89€ La tabla de amortización con el método francés para este préstamo sería la siguiente:

Al final del préstamo, el monto total de los intereses pagados suma 40.928,35€, que es mayor a los intereses pagados por este mismo préstamo pero con un método de amortización alemán, sin embargo, las cuotas aquí son fijas y menores a las primeras cuotas del método de amortización alemán.

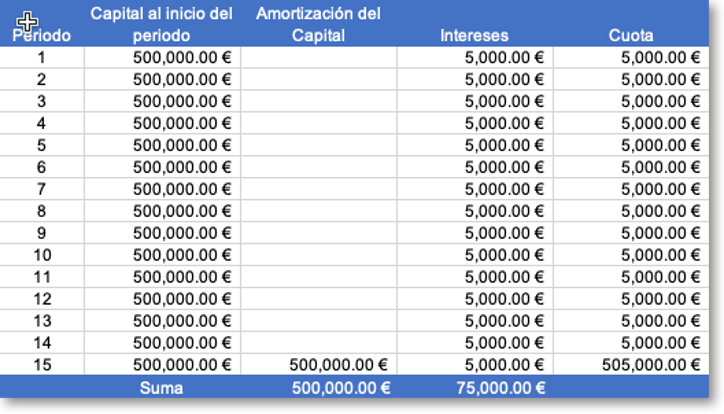

- Amortización única al final del préstamo o método americano. Este método es muy agresivo ya que el pago de cada periodo se centra únicamente en el pago de intereses y en el último periodo además de los intereses se debe asumir el monto total del capital a préstamo. Este método de amortización es muy común para la devolución de intereses y principal de los bonos.

Para un préstamo con las siguientes características:

Capital : 500.000 €

Tasa de interés anual : 12%

No. de periodos : 15 meses

La tabla de amortización es como sigue:

En este caso, los intereses pagados por este préstamo fueron de 75.000 €, que son altos comparados contra los resultantes de los otros métodos de amortización, sin embargo en los primeros catorce periodos los pagos fueron muy reducidos comparados contra los de los otros dos métodos, lo cual permite disponer de más capital durante la vida del préstamo.

¿Qué método de amortización te conviene más?

Cada método tiene sus pros y contras. Para ayudarte a tomar una decisión considera las siguientes características de cada método:

Método Alemán

- Amortización periódica del capital constante, lo que permite disminuir el principal siempre en un mismo monto.

- El monto de intereses es decreciente ya que este se calcula sobre saldos insolutos.

- La cuota a pagar (amortización de capital + intereses) es decreciente.

Método Francés

- La amortización periódica del capital es creciente.

- El monto de intereses es decreciente ya que este se calcula sobre saldos insolutos.

- La cuota a pagar (amortización de capital + intereses) es la misma durante toda la vida del préstamo.

Método Americano

- Todas las cuotas de pago son constantes menos la última.

- El capital se amortiza hasta la última cuota.

- Los intereses que se pagan son constantes durante toda la vida del préstamo.

La mayoría de las entidades financieras se inclinan por el método de amortización francés, sin embargo, cuando solicites un préstamo debes pedir que te den a conocer la taba de amortización con la cual se está calculando tu préstamo.

Es muy importante elegir el tipo de amortización adecuado a tus necesidades ya que te ayudará a administrar mejor tus recursos y optimizar el pago de tus deudas. Para ello debes evaluar tus ingresos presentes y futuros, y con los ejemplos de la sección anterior, y las características enumeradas aquí puedes tomar una mejor decisión en cuanto a qué tipo de amortización es la mejor para tu préstamo.

Sea cual sea el método de amortización que utilices, una entidad financiera te sugiere que las cuotas mensuales no superen el 40% de tu ingreso neto, de esta forma el pago de tu préstamo no se verá comprometido. También, es importante que consideres cuál es el propósito de tu deuda, si es para comprar un auto, una casa, equipo electrónico, etc.

Implicaciones de una tabla de amortización

Dependiendo de el tipo de interés, fijo o variable, una tabla de amortización puede tener diferentes implicaciones:

- Interés fijo. La tabla de amortización es real y definitiva para todo el periodo del préstamo puesto que el interés es fijo, por lo tanto la tabla de pagos que se establezca al concederse el préstamo es la que se aplicará durante toda la vida del préstamo.

- Interés variable. Para un préstamo con interés variable, la tabla de amortización es una simulación o un aproximado. Es una previsión de los pagos, pero no es la tabla de pagos definitiva ya que el interés irá cambiando en cada periodo. En este caso, es aconsejable que solicites la tabla de amortización periódicamente.

Todas las entidades financieras, ya sean bancos, cajas de ahorro o prestamistas están obligados a proporcionar esta información al cliente.