-

May 19 , 2022

-

10 min read

Resuelve tu deuda

Si llegaste aquí es porque ya no puedes más con tus deudas y no sabes qué hacer, ¿cierto? Pero no estás solo, cada vez hay más personas que se encuentran en tu misma situación en donde no pueden seguir pagando sus deudas y necesitan una salida.

Afortunadamente para ti y para ellos hoy existen diferentes mecanismos que pueden ayudarte a resolver tu deuda. En este artículo te hablaremos de las diferentes acciones que puedes tomar para salir de tus deudas, ya sea por ti mismo o con ayuda de terceros.

¿Qué opciones existen para salir de deudas?

Cuando sientes que ya no das más, no te desesperes, hay diferentes soluciones por los que puedes optar para salir de dudas, y te los comentamos a continuación:

Consolidación de deudas

La consolidación de deudas también se conoce como refinanciación o reunificación de deudas y consiste en agrupar todas tus deudas convirtiéndolas en una sola deuda, la cual se liquida a través de un préstamo, el cual pagarás con una cuota más reducida.

La consolidación la llevan a cabo empresas especializadas en gestión de deudas y está dirigida a personas que aún cuando tienen el control de sus finanzas necesitan pagar cuotas mensuales más pequeñas.

Esta reunificación o consolidación de deudas te permite juntar todas tus deudas en una sola y reducir la cuota mensual. Por ejemplo, juntas tus deuda de hipoteca, de un préstamo personal y de tu tarjeta de crédito, pasando a tener un préstamo cuya cuota mensual es mucho menor a la suma de las mensualidades de todas tus deudas.

Esto te permite pagar una sola cuota al mes, más reducida, que hacer diferentes pagos a lo largo del mes.

Características principales de la consolidación de deudas

- Se paga una sola cuota mensual

- La cuota mensual es menor

- El plazo de amortización se alarga

Ventajas de la consolidación de deudas

- La ventaja principal de la consolidación o reunificación de deudas es pagar una sola cuota de una cuantía menor a lo que venías pagando antes de la reunificación. Esto le permite un gran respiro a las personas que tienen un sobre endeudamiento.

- La reunificación te permite juntar todas tus deudas sin importar a quién le debes, el plazo de devolución o si tienen una tasa de interés diferente.

- Cuando reunificas deudas con hipotecas la tasa de interés baja.

- Todos tus adeudos se suman para obtener una sola cuota más reducida. Esto se logra al contratar un nuevo ‘préstamo’ con nuevas condiciones a un plazo más largo, que te servirá para cancelar todas tus deudas, y por el cual vas a pagar una cuota mensual más baja.

En dónde puedes reunificar o consolidar tus deudas

La reunificación o consolidación de deudas la puedes llevara a cabo en bancos, empresas intermediarias y financieras, y la institución a la que puedes acudir depende de si tienes o no una hipoteca.

Si tus deudas incluyen el pago de una hipoteca, únicamente puedes consolidar con un banco. Si no cuentas con una hipoteca, puedes consolidar con bancos, empresas intermediarias o financieras.

Es importante mencionar que no puedes reunificar tu deuda con bancos ni financieras si tienes ASNEF. Las empresas intermediarias si pueden llegar a admitir ASNEF.

Tipos de consolidación de deuda

Estos son los diferentes tipos de reunificación o consolidación de deudas por los que puedes acceder, dependiendo del monto de tu deuda y si tienes o no una hipoteca.

- Con banco y con hipoteca. En este caso la garantía de tu consolidación sería tu vivienda y el importe máximo del préstamo que puedes recibir es del 80% del valor de la propiedad. Puedes lograr un plazo de pago de hasta 35 años con un interés bajo, ya sea fijo o variable. Este proceso es bastante lento y lleva consigo el pago de comisiones por la cancelación de las deudas, la tasación de la propiedad y la nueva contratación. Su trámite es muy lento.

- Con bancos o intermediarias y sin hipoteca. Para este caso, necesitas como garantía tu vivienda y el préstamo máximo que te pueden ofrecer es del 40% del valor de la propiedad. Puedes lograr hasta 20 años de plazo para pagar con un interés fijo que puede variar del 7% al 20%, y al igual que con los bancos, debes considerar el pago de comisiones por la cancelación de las deudas, la tasación de la propiedad y la nueva contratación. Su gestión es lenta.

- Con financieras y sin hipoteca. Las financieras no te solicitan una garantía y te ofrecen préstamos máximos de 60.000€ a pagar en un plazo de 8 años con una tasa de interés fija que va del 6% al 15%. El único coste adicional es el de la comisión por la cancelación anticipada de las deudas. Su gestión es rápida.

Reunificación de deudas con hipoteca

La reunificación de deudas con hipoteca convierte todas tus deudas en una sola, incluyendo la hipoteca, en una sola. Debido a que los montos de una hipoteca son por lo general altos, este tipo de consolidación o reunificación prácticamente es ofrecida por los bancos, y rara vez por las agencias intermediarias.

En realidad, esta consolidación consiste en cancelar tu hipoteca actual y otras deudas convirtiéndolas en un nuevo contrato hipotecario, el cual no podrá superar el 80% del valor de la propiedad.

Puedes unificar tu deuda con hipoteca prácticamente en casi cualquier banco que sea el banco en donde tienes contratada tu hipoteca actual.

Las ventajas que tiene este tipo de reunificación, es que el plazo de devolución se alarga de 30 a 35 años con una tasa de interés mucha más baja que la que podrías obtener de un préstamo personal lo cual permite obtener un pago mensual reducido. Pero tiene la desventaja de que el trámite es muy lento y las condiciones que exige al banco son realmente duras. Además, es una operación costosa por los costes de las comisiones de cancelación anticipada de la hipoteca original, las comisiones de tasación de la vivienda y la comisión de apertura de la nueva hipoteca, por mencionar algunas.

Reunificación de deudas cuando no hay hipoteca

En este caso estarías unificando todas tus deudas sin incluir un crédito hipotecario y puedes llevar a cabo esta consolidación con un banco, una empresa intermediaria o una entidad financiera.

La reunificación de deudas consiste básicamente en la contratación de un préstamo al consumo con un tipo de interés fijo y con un plazo máximo de devolución de 20 años. Toma en cuenta que hay entidades que te pedirán una garantía o aval.

También, considera que la reunificación de deudas sin hipoteca no está exenta de gastos. Al igual que la reunificación de deudas con hipoteca, este tipo de consolidación conlleva los gastos por la cancelación de tus deudas, comisiones de tasación en el caso de que se te haya exigido una garantía inmobiliaria, y las comisiones de apertura y nueva contratación. Por lo general, muchas de las financieras sólo te cobran la comisión de cancelación.

¿Es posible consolidar deudas con ASNEF?

Con bancos y financieras no, pero hay empresas que te permiten consolidar tus deudas aún y cuando tengas impagos. Ellos te pueden ofrecer préstamos con garantía hipotecaria, esto es, te piden como garantía tu propiedad. Normalmente, estas empresas reunifican deudas que van de los 5.000€ a los 300.000€ como máximo.

¿Cuándo se aconseja reunificar una deuda?

La consolidación de dudas conlleva muchos gastos y sólo se recomienda cuando tu nivel de endeudamiento sobrepasa tus ingresos. Esto es, tu situación económica actual no te está permitiendo hacer los pagos de tus deudas. Pero, en el caso de que esta situación sea temporal, el mejor consejo es buscar otras alternativas hasta que tu situación económica cambie.

Debes ver la reunificación o consolidación de deudas como una solución ante la incapacidad de asumir tus pagos, y no para ganar tiempo para liquidar tus pagos pendientes.

La reunificación te permite encontrar una mensualidad con la que puedes afrontar tus pagos, pero a la larga acabarás pagando más, puesto que para poder reducir la mensualidad, se tiene que alargar el plazo de devolución.

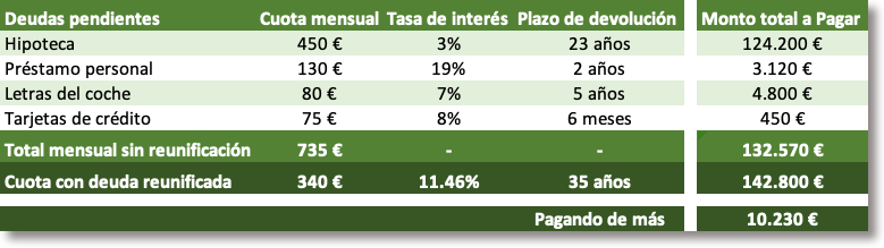

Mira el siguiente ejemplo, en donde una persona tiene contratada una hipoteca y un préstamo personal, además de que está pagando su coche y debe en la tarjeta de crédito. Él paga al mes 735€ pero ya no puede más. Busca reunificar sus deudas y en una simulación obtiene una mensualidad a pagar de 340€ la cual es menor a la mitad de lo que hoy está pagando y siente que esta es la solución a sus problemas.

Sin embargo, en la última columna de la tabla, verás los montos que hubiera pagado a lo largo del tiempo si pudiera cancelar sus deudas y lo que pagará con su deuda reunificada. Estaría pagando 10.230 € más al final de los 35 años. Alargó el plazo de su endeudamiento a 12 años más lo cual le está costando más.

Si bien, al final del camino una reunificación tiene un costo mayor, te puede permitir un respiro cuando actualmente no puedes pagar tus mensualidad.

¿Con quien es mejor reunificar o consolidar una deuda?

Esto depende mucho del tipo de deudas que traes. Cuando entre todas tus deudas traes una hipoteca no tienes más opción que el banco con el que tienes tu hipoteca actual. El proceso de reunificación de deuda con banco NO es online y es bastante largo.

Ahora bien, si tus deudas son sin hipoteca, puedes elegir entre una empresa mediadora o una financiera, y la elección de una u otra te la da el monto de tus deudas y la rapidez con la que quieres gestionar la consolidación tus deudas:

- La gestión con una empresa mediadora es online, pero tiene que hacerse presencial el día de la firma ante notario. Si el importe total de tus deudas es grande, se te pedirá una garantía y el importe máximo a conseguir es del 40% del valor de la propiedad.

- Si el monto de tus deudas no supera los 60.000€, acude con una financiera, el trámite es 100% online y sus tiempos de respuesta son de aproximadamente 48 horas y no te piden garantía.

Requisitos para reunificar deudas

Si quieres reunificar o consolidar tu deuda necesitas cumplir con los siguientes requisitos:

- Copia del DNI o pasaporte

- Copia de los últimos recibos de tus deudas (pago de hipoteca o arrendamiento, la letra del auto, el estado de cuenta de tu tarjeta, etc.)

- Copia del contrato laboral o 3 últimas nóminas

- Última declaración de la renta o IRPF

En el caso de que quieras consolidar deudas con hipoteca, también necesitarás la escritura de la propiedad y una tasación reciente.

Negociación de deudas

Otra forma de salir de deudas es la negociación o reestructuración en la cual acudes con la empresa acreedora para renegociar tu deuda. Este tipo de solución está orientada a personas que tienen problemas con sus finanzas pero que tienen la intención de mejorar su situación.

En esta negociación, puedes solicitar extender el plazo de la deuda o que te reduzcan la tasa de interés. Además, si tienes varias deudas, tendrías que acudir con cada uno de tus acreedores buscando la renegociación de la deuda que tienes con ellos.

Ten en cuenta que las renegociaciones se asientan en tu historial crediticio y en los ficheros de morosidad, y aún cuando termines de saldar tus deudas, probablemente la banca no te conceda créditos.

Acudiendo a una reparadora de deudas

En España existen varias empresas reparadoras de créditos que te preparan un plan para poder liquidar tus deudas basándose en el ahorro, acogiéndose a la Ley de la Segunda Oportunidad, con la cual te declaras legalmente como insolvente. Ellos negocian con tus acreedores reduciendo tus deudas y en base a lo que logren negociar elaboran tu plan de ahorro.

Este tipo de solución. Está enfocado a personas con una situación financiera delicada que son incapaces de elaborar su propio plan de ahorro y acogerse a un sistema que les permite desaparecer su deuda.

Saliendo de deudas sin pedir prestado

Probablemente, y esperemos que este sea tu caso, tu situación económica no sea grave, sino más bien se debe a una mala gestión de tu economía. A continuación te damos una serie de pasos que te puede permitir mejorar de inmediato tus finanzas de modo que puedas ir saliendo de deudas por ti mismo:

Date cuenta de tu situación. Este paso ya lo has dado puesto que estás leyendo este artículo. Sabes que tienes un problema y deseas solucionarlo. Lo primero que debes hacer es dejar de utilizar las tarjetas de crédito, estas son una pésima herramienta cuando ya estás endeudado, y dejar de pedir préstamos, ya que con esto, lo único que consigues es tapar un hoyo haciendo otro.

Define tus deudas. En una hoja de cálculo registra cuánto debes, a quién le debes, qué interés mensual te están aplicando y cual es la cuota mínima mensual a pagar. Ordena tus deudas de acuerdo al plazo de devolución quedando en primer lugar las del plazo más corto y en último, las del plazo más largo. Más adelante te diremos por qué.

Elabora un presupuesto. Tienes que saber cuáles son tus ingresos y cuáles son tus gastos. Haz uso de una hoja de cálculo registrando la siguiente información:

- Ingresos, ya sean de nómina, honorarios o cualquier otros ingresos que puedas tener.

- Gastos, ordenándolos según el grado de prioridad. Tienes gastos indispensables como el pago de tu vivienda, ya sea renta o hipoteca; gastos de alimentación (supermercado no restaurantes); servicios como agua, luz, internet, etc.; gastos de transporte; gastos médicos; matrículas de estudio. Ahora, enumera tus gastos no esenciales como los gastos de ocio, como salidas a restaurantes, ropa, diversiones, etc.

Elimina gastos no indispensables y comienza a ahorrar. Haz pensado cuánto gastas en cosas que no te son indispensables como el cafecito todos los días rumbo al trabajo, las comidas en la calle en lugar de llevarte tu comida al trabajo, varios servicios de streamming cuando que con uno es suficiente, suscripciones a apps, revistas, etc. que realmente no utilizas, snacks, idas al cine, pago de servicios como Uber, etc. Recorta aquello que no te sea indispensable y ahorra. El dinero que ahora no gastas puedes destinarlo para pagar tus deudas y para comenzar un fondo de emergencia, ¿te parece bien un 50%-50% o mejor un 60%-40%?

Genera ingresos adicionales. ¿Has pensado cuánto dinero podrías ‘recuperar’ vendiendo libros, ropa, muebles, y cosas que no utilizas? También, podrías buscar un trabajo extra. Realmente cuando ya tienes un trabajo es pesado agarrar otro más, pero será de forma temporal en lo que consigues salir de deudas. Hay muchos trabajos extra que puedes hacer como pasear perros, trabajar en un centro de llamadas, repartir comida, etc. Son ocupaciones sencillas que puedes hacer por hora, todos los días o en fines de semana.

Hazle saber a tus acreedores que sí les vas a pagar. Llama a las empresas acreedoras y hazles saber que sí les vas a pagar y que estás trabajando en ello, de esta forma te estarías evitando recibir sus llamadas cobrándote.

Comienza a liquidar tus deudas. Una vez que ya has cumplido con los pasos anteriores comienza por liquidar la o las deudas que tienen el plazo de vencimiento más corto. Cuando termines de liquidarlas, utiliza esos fondos para liquidar tus siguientes deudas, siempre liquidando primero las de menor plazo. ¿Por qué hacer esto? Porque psicológicamente, cada que terminas de pagar una deuda te sientes mejor viendo que esto sí funciona y te anima a continuar con el resto.

Ahorra e invierte. Una vez que termines de liquidar tus deudas, destina el dinero que usabas para pagar tus deudas como dinero para el ahorro e inversión. Esto te permitirá tener un colchón para emergencias, gastos inesperados, o bien, para cumplir algún capricho.